岳麓山下,湘江之滨。

2016年12月26日,湖南首家民营银行——三湘银行在长沙诞生。一股崭新的金融活水,自此一路奔腾,精准滴灌实体经济。

驰骋不止,茁壮成长。截止2020年末,三湘银行总资产570.68亿元,各项贷款余额290.07亿元,一般性存款余额408.67亿元,服务客户750.13万户。

以“服务产业、发展普惠”为战略定位,三湘银行聚焦赋能先进装备、大健康、现代服务、城市更新、TMT等五大产业,大力发展有场景、小额、分散、高频的小B端信贷业务和个人贷款业务,迅速崛起为中国民营银行阵营的佼佼者。

不舍昼夜,砥砺前行。三湘银行的金融活水流经之处,春暖花开,分外喜人。

位于长沙湘江之滨的湖南三湘银行总行营业厅。

1、那些小微企业迎来了春天

2020年,新冠肺炎突如其来,大量企业经历“生死时速”考验。在中小微企业面临的诸多挑战中,资金之困往往是最大的难题。

去年3月复工复产后,李金光曾长时间陷入巨大焦虑。

李金光是湖南鑫捷通汽车销售服务有限公司(以下简称“鑫捷通”)的营销负责人。他所在的公司作为三一重卡在湖南唯一的一级代理,主营卡车设备销售服务,往年业绩相当不错。

不过,这一年市场形势骤变。

大量需要购买设备的客户缺乏流动资金,传统银行贷款门槛高、审核周期长,难以解决现实“堵点”。

鑫捷通试图帮助客户对接第三方融资担保机构,但居高不下的利率和苛刻的风控条件,令大批客户望而却步。

特殊时刻,三湘银行送来“金融暖流”,推出“开通绿色通道”措施,给予延长贷款期限、还款宽限期、减免罚息等优惠政策,帮助中小微企业战胜疫情。

鑫捷通成为众多受惠者之一。三湘银行为其量身定制“商用车汽车”金融产品,精准服务终端目标客户,大幅降低客户融资成本。

一场场金融及时雨的到来,众多“市场细胞”焕发崭新活力。

鑫捷通业绩逆势飘红。2020年,鑫捷通卡车设备卖出逾400台,销量同比增加66.7%。

使用三湘银行为其量身定制“商用车汽车”金融产品之后,鑫捷通新增了卡车设备库存。

眼下,进入牛年新春的鑫捷通,借助三一集团产业链拓展出更大的空间,发展势头旺盛。

湖南民营经济不断壮大发展,目前已形成“76999”发展格局,即:民营经济提供了全省70%以上的GDP,60%以上的税收,90%以上的新增城镇劳动力就业,90%以上的科技型中小企业,90%以上的新增企业数量,民营企业在市场中的重要地位不言而喻。

三湘银行与生俱来的基因里,对民营企业有天然的“亲近之感”。

“疫情发生后,三湘银行客户经理主动联系我们,在公司提交申请贷款的资料后,从审批到放款,不到24小时!”湖南福尔康医用卫生材料股份有限公司董事长柳庆新说。

2020年2月5日,三湘银行首笔防疫专项贷款1000万元投放到该公司账上。

福尔康是一家口罩生产企业,也是湖南疫情防控重点联系企业。为支持福尔康公司全力抗击疫情,保障药品和医疗等物资供给,三湘银行组织风险管理部、信用管理部、营运管理部和大健康产业金融事业部协同作业,专人专办、特事特批,保障该公司疫情专项贷款及时到位。 守正出奇,开花结果。

三湘银行金融活水灌溉之下,大批中小微企业发展动能澎湃,迎来生机勃发的春天。 三湘银行团队以拼劲、韧劲、钻劲,将诸多的不可能变成了可能。

“只有给客户更好的产品和服务,我们才可以弯道超车。”三湘银行行长夏博辉说,与传统银行相比,三湘银行更愿意直面小微客户“痛点”,下沉到一线市场,甚至深入到“老少边穷”地区,释放出独特价值和竞争力。

2、天涯海角,金融活水也能精准滴灌

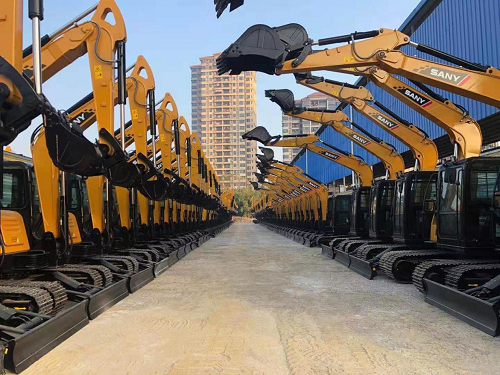

“今年买一台挖机50万元,比去年节省10多万元!”2021年1月9日,海南省三亚市天涯区王国少顺利签下“工程机械按揭业务订单”,以更低的价格买到挖机,悬着的心终于放下来了。

有了挖机,撸起袖子干活,不愁收入。

王国少得以通过按揭形式购买挖机,源于海南海龙鹏汽车机电设备有限公司(以下简称“海龙鹏”)与三湘银行的战略合作。

2020年,三湘银行推出“工程机械按揭产品”,解决了海龙鹏为下游客户融资难的窘境。

该产品结合融资租赁公司和国有银行的优势:一是进入央行征信,对客户还款更有约束;二是手续高效快捷,比如扫码查征信只要5分钟,办手续签合同只需20分钟,第二天贷款资金到付客户账上。

“如果没有三湘银行雪中送炭,海龙鹏将面临客户流失,大量资金无法回笼,很难有今天稳健发展的局面。”海龙鹏有关负责人说,工程机械市场竞争激烈,除了拼产品质量,还要拼金融服务,帮客户高效办理贷款手续,节约成本,形成核心竞争优势。

三湘银行金融服务的大力支持,助推海龙鹏业务实现逆转,在瞬息万变的市场中站稳脚跟。

谁能想到,仅仅在5个月前,海龙鹏还处于“风雨飘摇”状态。

2020年9月下旬,受台风影响,海口持续大雨,部分工地项目处于停工状态,挖机司机“赋闲”。

海龙鹏一批挖机贷款客户,因工地停工收入锐减,普遍存在还款困难,逾期面一度达到75%。

在帮助客户融资购买机器设备的过程中,海龙鹏走过不少“弯路”。

海龙鹏起初与融资租赁公司合作,帮助客户贷款。由于融资租赁公司的订单不上征信,对客户还款束缚力小,逾期比例较高,导致海龙鹏大量货款资金无法回笼。与部分银行合作,对担保抵押要求更高,整体难以降低客户购买设备成本,难以稳定客户。

三湘银行金融服务的大力支持,助推海龙鹏业务实现逆转,2020年11月,开始在三一集团引进批量挖机。

海龙鹏经理袁江鹏有切身体会。2020年6月,海南万宁市某客户需要1台挖机。他去客户那里签单,因其居住地偏远,开车来回花了四个多小时。当时为解决客户融资需求,他对接的是另外一家银行,需要查询客户征信,整个过程下来,忙乎一天,手续还没完成。待客户拿到贷款,至少得7个工作日。

三湘银行创新金融服务,化繁为简,其推出的“工程机械按揭产品”,为客户带来实实在在的获得感,更为自己赢得了广阔市场。

纵然远在天涯海角,金融活水也能精准滴灌。

三湘银行行长夏博辉表示,在传统金融发展模式瓶颈凸显的情况下,三湘银行持续聚焦金融服务创新,推进金融产品体系的差异化布局,提高金融供给对需求的适应性和灵活性,努力提供更加精准优质的特色化、差异化、定制化的金融产品。

愿意躬身倾听客户声音,敢于量身定制金融产品,倾力化解客户资金困难——三湘银行的方法论如此清晰:客户无论身处何方,都能体验到三湘银行的至诚服务。

3、释放科技力量,金融服务精准贴心

2020年12月,长沙一家电子公司亟需购买一批电路设备,成本400万元。由于年底该公司大量客户付款延期,公司流动资金出现缺口。

“去哪里筹钱呢?”该公司负责人苦恼不已。

三湘银行主动上门,为该公司提供“供应链贷”线上金融产品服务,快速融资,化解了企业资金之困。

“流程简单、办理高效、利率更低,为公司节约了成本。”该公司负责人为三湘银行点赞。

不同于传统的银行信贷模式,三湘银行借助金融科技力量,为客户精准画像,大力提升金融服务的质效,让金融服务更加贴心,更具可得性。

在传统的银行信贷行为中,银行作为企业融资的贷款提供方,并不会深度介入、影响企业原有的商业模式。但随着互联网数字技术的蓬勃,银行通过金融科技的力量,正成为市场多方重塑商业模式的新引擎。

三湘银行携手多方合作伙伴,聚集技术、流量、用户、数据等优势,构建金融科技平台生态。

2020年,三湘银行产业银行平台上线,初步构建产业链客户的金融、生意、产品、生态功能,为产业客户提供纯线上、便捷化的经营类贷款。

同时,打造个人贷款平台,贷前、贷中、贷后实现自动化,标准产品开发缩短为2周,为产业客户量身定制、快速上线个性化的贷款产品,如“三一链贷”“惠农贷”“好粮贷”“发货人贷”“绝味贷”“库存融资”等金融产品。

三湘银行科技研发投入所占营收比重,一直保持较高水平,2020年超过13 %,金融科技人员占全行员工比超过50%。

2020年,三湘银行在打造技术性银行实现突破,成为全国第六家、湖南省唯一获得国家高新技术企业资格认定的银行。获得发明专利1项、软件著作权授权57项、国家发明专利公开受理32项。

三湘银行通过人工智能、大数据、金融云等技术,高效服务客户,支撑业务发展,基本上实现“三高一低”(高敏捷、高稳定、高容量和低成本)。

三湘银行行长夏博辉介绍,该行着力构建标准化、数字化、智能化的运营体系。顺应行业发展趋势,实现接触层线上化,打造定制体验;交付层自动化,实现高效处理;管控层数据化,强化智慧管控。

逐步实现客户识别、业务处理、客户服务和业务支持的标准化和数字化,建设和打造数据分析和决策支持能力,实现账户、支付产品和营运服务能力的全面提升。

提升在线综合服务能力,建设24小时网上营业厅和远程银行,实现7*24小时“面对面无距离”服务。整合优化电子渠道服务功能,构建差异化移动金融服务体系,提供个性化金融服务能力,提升客户服务体验。

建设基于账户全生命周期、交易全链条管理的智能风控体系,推进营运自动预警系统建设,协同推进反欺诈系统建设和应用,利用自动预警系统和反欺诈系统全面提升营运风控自动化、智能化水平,提升营运风控质效。

比如,针对核心企业供应链下游经销商的信贷产品,客户使用非常方便:手机银行直接申请;自动查询资质与征信,审核、提款等均由机器人自动完成,无人工干预;纯信用贷款,一年期内随借随还,一次授信,循环使用。

单笔贷款从申请发出到准入,时长均值不到1小时,较传统模式效率提升98.61%,客户放款时间均值较传统模式提升97.92%,全流程时间均值较传统模式提升95%,大大提高了业务办理的效率与客户体验。

该行还探索金融创新,推进流程优化,减轻企业负担。启用新的小微企业利率测试算,分类定价,增强利率的市场敏感度。调整后的利率区间较原有小微企业贷款利率定价评价低1-2个百分点。

截至2020年12月末,服务目标产业链核心企业客户108户,产业链客户3219户,小微企业主、个体工商户和普罗大众750.13万户,累计发放产业、普惠贷款达827.11亿元。

2019年6月25日,三湘银行智慧网点盛装亮相。

4、格局敞亮,不辜负这个时代

室外寒风凛冽,室内温暖如春。2021年2月5日,一位来三湘银行营业大厅办理业务的客户,刚刚坐下,一杯热茶便到了面前。

让客户感受不一样的还有:这里没有高高的柜台,报刊区的桌椅时尚亮丽,整个营业区域开放、包容、休闲……

许多客户见证了更暖心的细节:当传统银行都将柜台签字笔以线固定预防丢失时,三湘银行则弃用线绳,将多支精美的签字笔摆放在柜台,客户自由取用,若是喜欢,带走无妨。

三湘银行的手机银行,叫手指银行。用最先进的生物识别技术确保安全,用起来更简单:登录手指银行APP,“我要转账”“我要贷款”,手指一触即得,经常使用的功能还会智能优先,所见即所需。

初生之时,虽如“苔花”,三湘银行却持续绽放出崭新天地。

在三湘银行“服务产业、发展普惠”的实践中,没有将资源投向垒大户、抓头部,而是在“致广大”与“尽精微”的辩证法中,聚焦小微和普惠,切实用科技引领服务,把金融的阳光雨露播撒到众多中小业主和商户。

做银行一定要有家国情怀、草根情结,要广接地气、温暖包容,而不能冰冷生硬、高高在上。

三湘银行主动拥抱监管,努力更深入地扎根大地。

在推进金融服务“进园区”“进社区”之外,三湘银行还大力推进金融服务“进乡村”,由此形成“三进”战略。

调研发现,“三农”金融需求快速增长与金融供给短缺矛盾突出,“三农”金融市场空间广阔。三湘银行已开辟长沙学士村乡村根据地,开立普惠金融助农支付服务站点多个,探索与阿里、电信、农村电商平台、农业产业链上下游企业批量合作模式,打造“农村普惠支付服务点+农村综合信息服务”的惠农服务平台。

该行创建先进装备制造业、现代服务业、大健康、城市更新等四个产业金融事业部,以及惠农、TMT等两个直营部落,聚焦湖南优势产业,以产业链思维整合上下游客户群,缓解企业融资难,支持实体经济发展,鼓舞、帮助有理想、有抱负、有实干精神的创业者成长为产业企业家。

三湘银行的解决方案是:为目标产业核心企业提供“股权+债权+贷款+代理+顾问”综合金融服务方案;为目标产业核心企业的上下游企业,提供综合票据资产管理、在线供应链金融、智能支付结算和综合信息管理四大特色金融服务;为目标产业链企业提供信贷资产证券化、投贷联动和并购金融服务。为目标企业员工、产业链C端和Y世代客群提供融资、增值性存款和智能支付服务。

潮平两岸阔,风正一帆悬。

以“做中国最伟大的数字产业银行”为愿景,三湘银行开疆拓土:获评“2020年度中国乡村振兴服务典范企业”“铁马-最具科技竞争力中小银行”“城银清算服务优秀合作奖”“数字化转型最佳践行奖”“湖南省文明窗口单位”“湖南金融普惠力量”等荣誉。

当年摸着石头过河的民营银行,披荆斩棘,乘风破浪。

2020年12月26日,在三湘银行四周年庆典活动上,三一集团总裁、三湘银行董事长唐修国亮出的成绩单显示,该行业务规模、资产质量、经济效益均位列民营银行前列,主要监管指标符合要求。

“我们要感谢这个伟大的时代。一是伟大时代的中国梦,给了我们很大的机会;二是处在第四次工业革命数字化时代。如果做对了,是因为我们就抓住了时代机遇。”

“希望三湘银行没有辜负这个时代,没有辜负国家寄予的那份期待。”唐修国言语铿锵。